(English translation is here)

今回は仮想通貨最大手の取引所であるバイナンスを使って仮想通貨の取引以外で収益を得る方法を解説します。

仮想通貨というとボラティリティ(値動きの幅)が大きく、ギャンブルに近いイメージをお持ちの方も多いかもしれません。

しかし、仮想通貨には仮想通貨自体の価値が上がるか下がるかだけではなく、仮想通貨を利用したレンディングなど様々な金融モデルがあります。

これらの金融モデルの中には仮想通貨所有者が参加して報酬を得られるような仕組みがあります。

このような仕組みを活用することで、仮想通貨の価値の増加による収益以外の収益をどうやって得られるのかバイナンスのサービスを例として紹介します。

バイナンスとは

この記事を読んでいる方は仮想通貨をすでにお持ちの方やバイナンスを利用されている方もいると思いますので、手短に説明します。

バイナンスとは海外の取引所で世界最大級の仮想通貨取引所です。

利用することによる簡単なメリデメを挙げておきます。

バイナンスのメリット

取引高が世界トップレベル。日本語対応しているため日本人でも使いやすいため日本でも多くのユーザーが利用しています。

瞬時に入金できる

仮想通貨を購入する際には下記のように、銀行入金以外にもクレジットカードや代行業者払いが利用できるのがメリットです。

たとえば、bitFlyerなどの日本の取引所では銀行入金(ネットバンク可)やコンビニ払いしかないので、即時に入金したいときに手間や時間がかかる場合があります。

対して、クレジットカード払いは瞬時に入金可能です。

取り扱い通貨が多いだけじゃない。

先物やオプション取引のほか、DeFiやAPIなどサービスが豊富

取り扱い通貨はとても多いです。それだけでなく、バイナンスで初めてローンチとなる通貨もあり、そのような通貨は「LaunchPad」からローンチと同時に入手可能です。

また、先物やオプション取引など取引するうえでの選択肢も多いです。

さらに、この後紹介するDeFiや、Binance APIを提供しているなどサービスがとことん豊富です。

ほんの一例ですが、PythonでBinance APIを使用する際のコードサンプルもありますので興味があれば覗いてください。(Google Spread Sheetsで為替情報を取得し、Lineでアラートを通知する)

バイナンスのデメリット

ただしデメリットとしては、販売所ではないので仮想通貨を日本円に変える時に日本の販売所に仮想通貨を送り、通貨を販売する必要があります。

バイナンス登録リンク

上記のメリデメを踏まえて、興味があればこちらから登録してみてください。

バイナンスのDeFiで収益を狙う

では、ここからが本題です。

バイナンスには2021年現在、仮想通貨自体の価値上昇以外に収益を狙う方法は以下の通りです。

- フレキシブルセービング

- 定期セービング

- ハイリスク商品

フレキシブルセービング

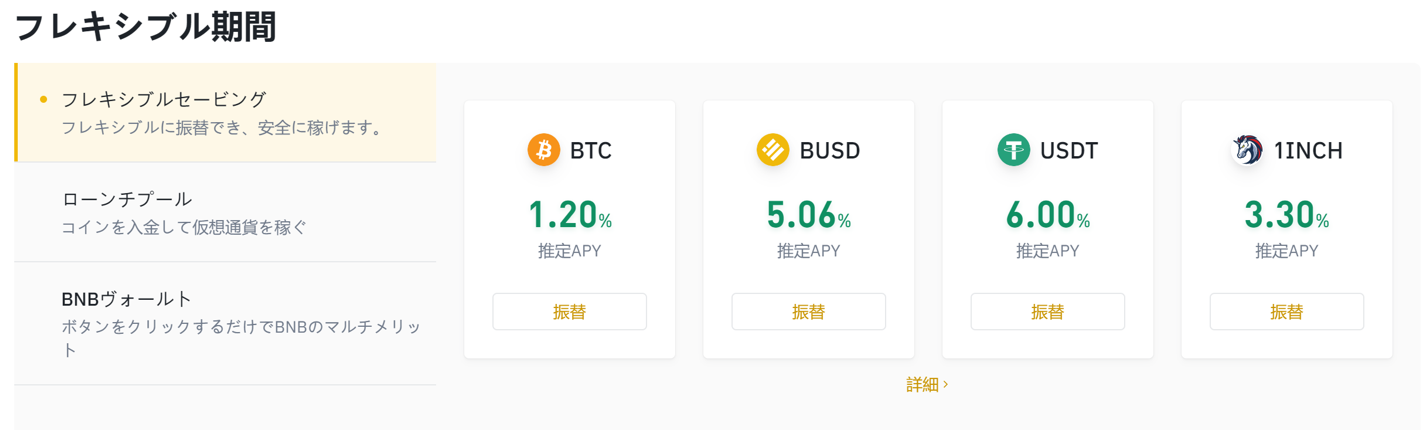

フレキシブルセービングとは、バイナンスに仮想通貨を預けることでその対価をリアルタイムに得ることができるサービスです。

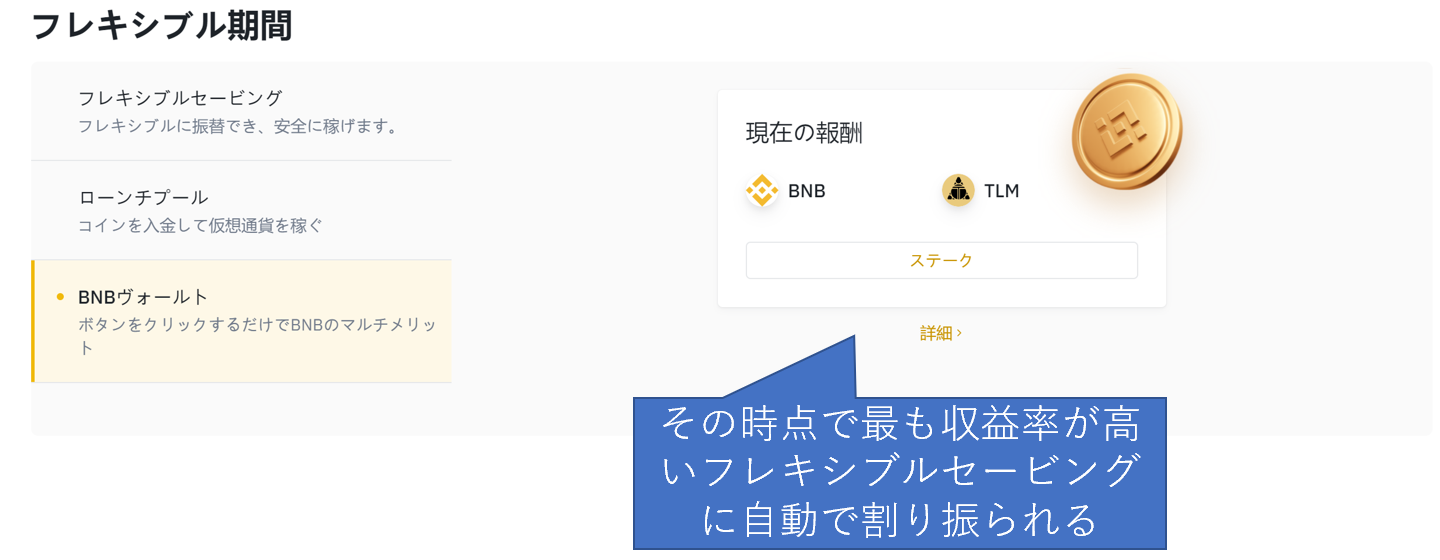

現在、以下3つのサービスがあります。

- フレキシブルセービング

- ローンチプール

- BNBヴォールト

フレキシブルセービングは預けている仮想通貨はいつでもすぐに取り出すことができます。

そのため、仮想通貨をすぐに売りたい状況でも柔軟に対処できます。

フレキシブルセービング

現在は58通貨の預け入れが可能です。上記の例の他にETH、IOST、EOS、DOGEなどもあります。(すべての取り扱い通貨はこちら)

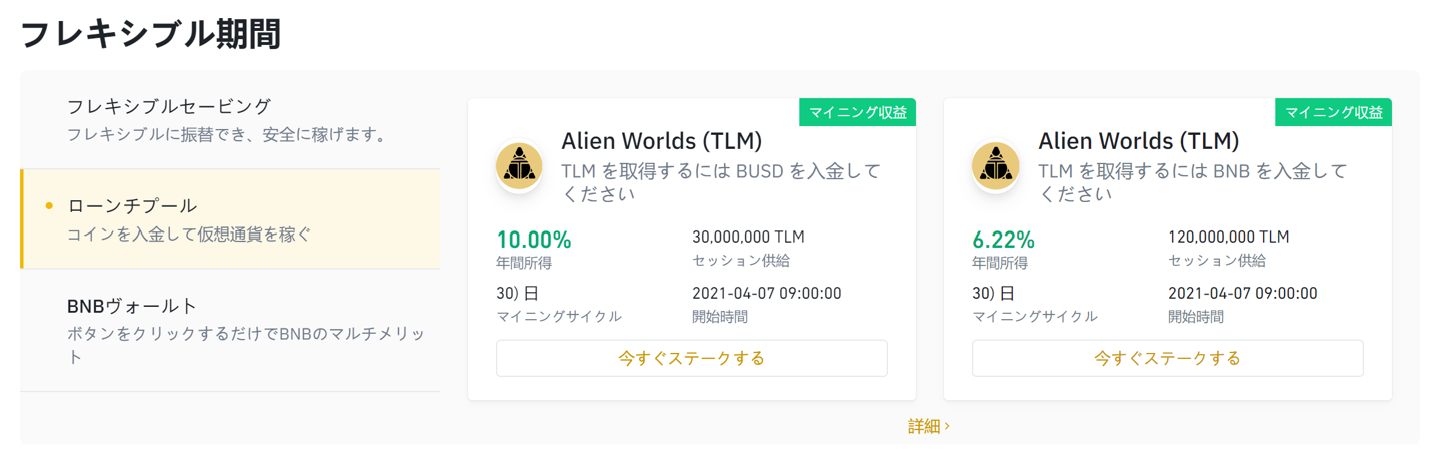

ローンチプール

新たにローンチされる仮想通貨を得ることができるサービスです。

バイナンスにより提示された仮想通貨を預けることで、報酬として新たにローンチされる仮想通貨を得ることができます。

預けた通貨はいつでも取り出し可能なので、フレキシブルセービングの一種ととらえることができます。

だいたいBNB、BUSD、その他のマイナー通貨の預け入れとなっています。

BNBヴォールト

こちらはバイナンスの仮想通貨であるBNB専用のフレキシブルセービングです。

こちらのサービスを利用すれば、バイナンスが提供している最も収益率が高いフレキシブルセービングに自動的に預け入れしてくれます。

フレキシブルセービングのメリット・デメリット

通貨を預けておくだけで収益が得られるので基本的にはメリットなのですが、ほかのDeFiサービスと比較するとAPY(1年間の想定収益率)が低いというデメリットがあります。

ただし、いつでも引き出せるということは実質仮想通貨を持っているだけで収益が得られることと同等なので大きなメリットになります。

この後紹介するサービスとの比較としては、いつでも取り出せる安心と収益率の天秤になると思います。

定期セービング

定期セービングとは、バイナンスに一定期間仮想通貨を預けることでその対価を得ることができるサービスです。

預けている仮想通貨は期間が経過するまで引き出せません。

そのため、仮想通貨をすぐに売りたい状況でもすぐに対処できない場合があります。

通貨の価値が急落していてどうしても売りたいとき、ありますよね。

現在は定期セービングとして以下があります。

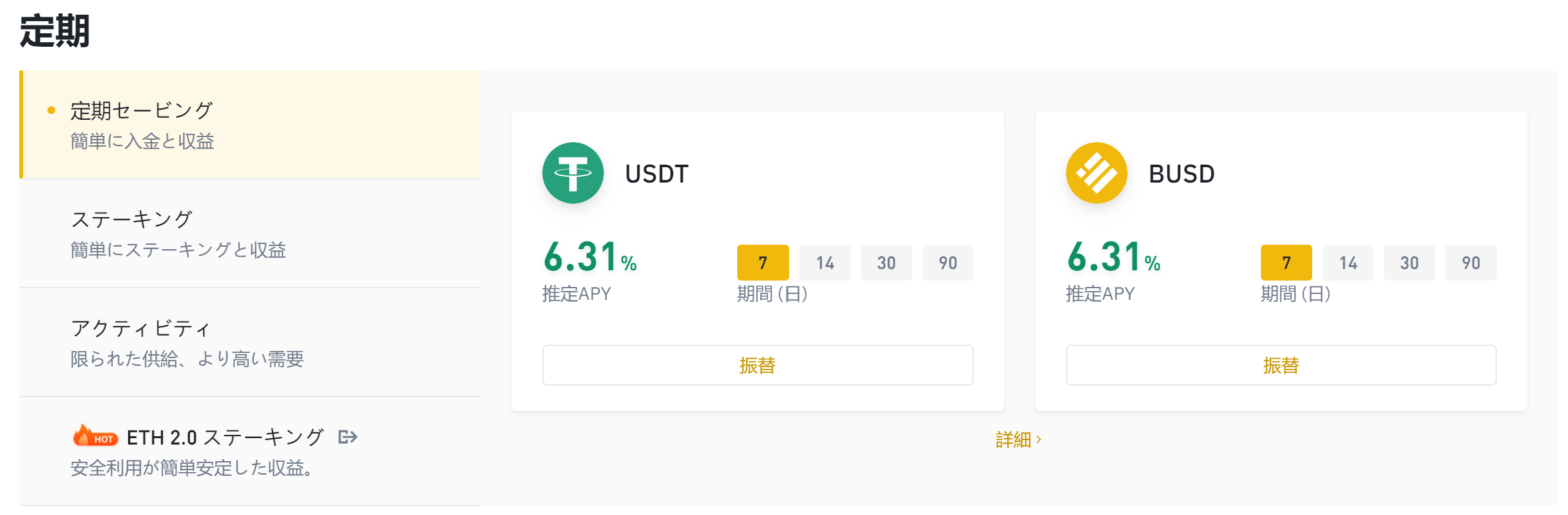

定期セービング

期間を選択してその期間通貨を預け入れることで、報酬を得られます。

現在はステーブルコインであるUSDT、BUSD、USDCのみ預けられるようです。

ステーキング

定期セービングとの違いはステーブルコイン以外を預けられるという点と、APYがとても高いサービスがあるということです。

こちらはサービスに預け入れの上限があり、売り切れると預け入れできなくなるので早い者勝ちになっています。

現在は53通貨の預け入れが可能です。有名どころでは、IOST、TRX、XEMあたりでしょうか。(すべての取り扱い通貨はこちら)

アクティビティ

こちらは上記のステーキングより、さらに預かり上限が少ないサービスです。

APYは非常に高いものが多く、いつ見てもだいたい売り切れています。

また、あまり有名でない通貨が多いので参加するのが難しいサービスです。

取り扱い通貨はこちら。

ETH2.0ステーキング

こちらは、Ethereumが今後プルーフ・オブ・ステーク(PoS)にハードフォークした際に、PoSによる収益を得られるサービスです。

現在はEthereumのハードフォーク待ちなので、PoS収入は見込めませんが、Etheriumを預けていることによるセービング報酬を得ることができます。

定期セービングのメリット・デメリット

すでに伝わっているかもしれませんが、定期セービングのメリットは収益率が高いことであり、デメリットはすぐに引き出せないことです。

預け入れの期間が長いほど収益率は高くなる傾向があるので、どの程度預けていても問題ないか判断が必要になります。

ハイリスク商品

ハイリスク商品とは、仮想通貨の価値の増減以外にリスクを伴うサービスです。

現在、DeFiステーキング、デュアル投資、流動性スワップがあります。

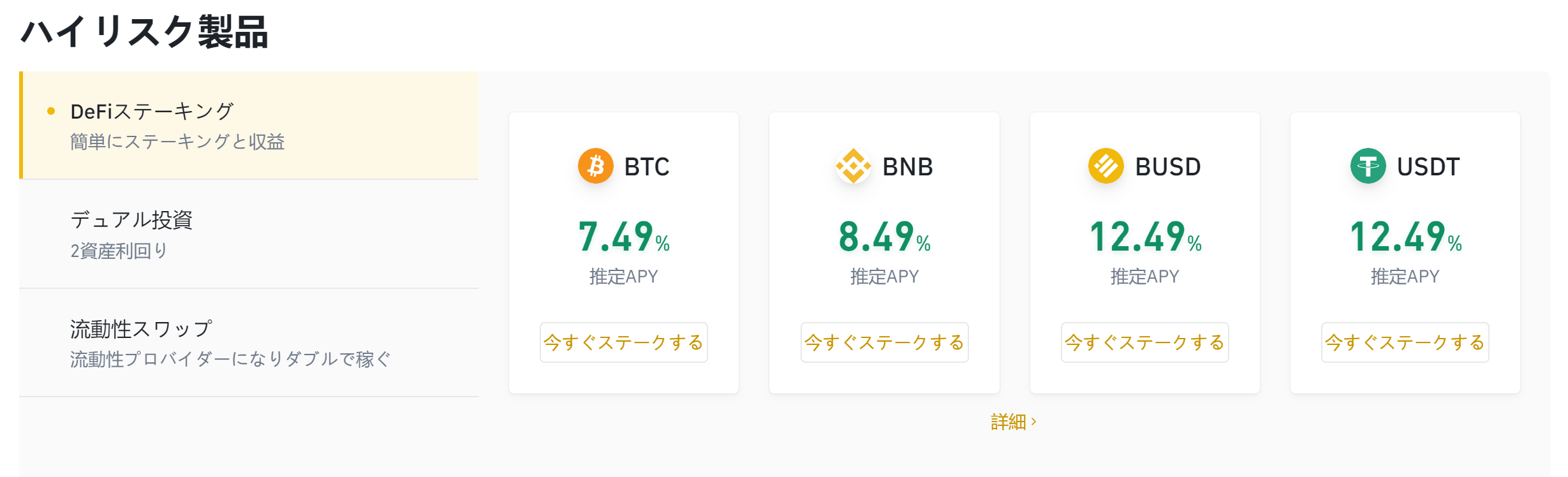

DeFiステーキング

バイナンス以外のDeFiサービスに仮想通貨を預けることでその報酬を得ることができます。

具体的にはCompoundなどのDeFiサービスに預けることになります。

Compoundとは、仮想通貨のレンディングサービスで、仮想通貨を貸し付けることによりその利息を得るというサービスです。

CompoundはDeFiサービスの中ではかなり有名なサービスで、ほかにバイナンスが取り上げているDeFiサービスも有名どころのみでした。

ただし、貸し付けている以上貸し倒れが起きたりするリスクがあるということです。

現在預け入れが可能な通貨はBTC、BNB、BUSD、USDT、DAIです。

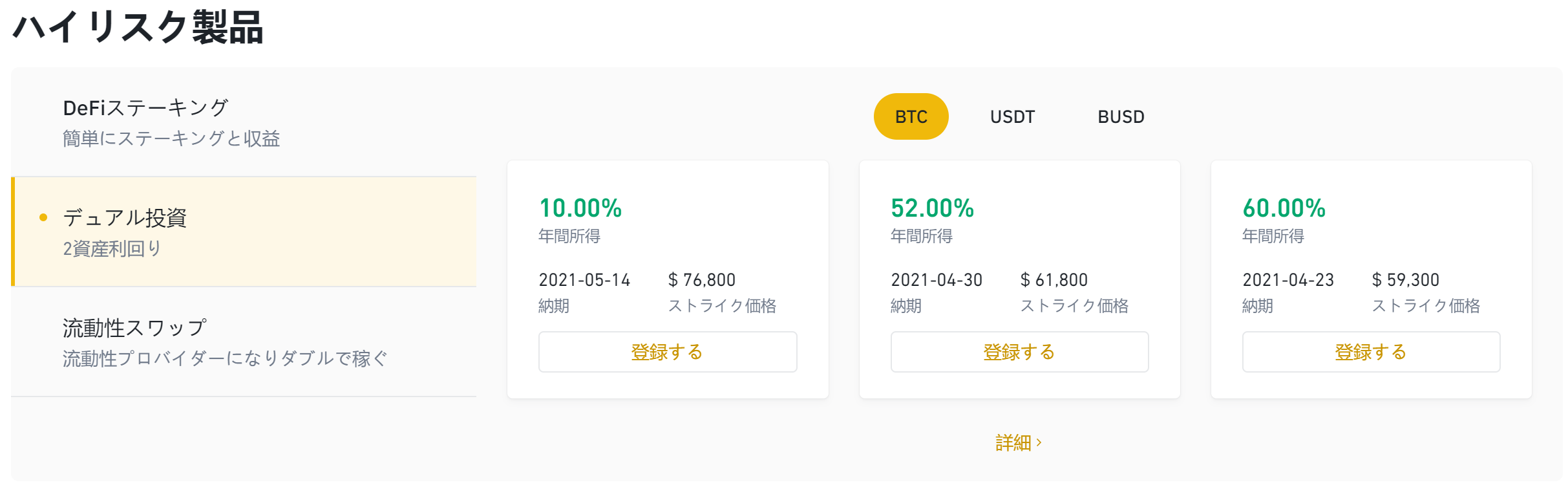

デュアル投資

デュアル投資とは、決められた通貨を一定期間預けることで、一定期間後に報酬として、預けていた通貨ともう一つの通貨を得るというものです。

バイナンスに記載されていた例が分かりやすいので載せておきます。

たとえば、ボブがバイナンスのデュアル投資に1BTCを投資したとします。

BTCの価格が10,000ドルの時に年利40%で30日間の製品を登録しました。

ストライク・プライスは12,000ドルに設定されました。

30日後に製品の有効期限が切れると、ボブは次の2つの結果のうちの1つを得ることができます。

シナリオ1:BTCが12,000ドル以上の場合

ボブは1BTC相当のBUSDと利息を取得します。

・(12,000 * 0.40) / 365 * 30 = 394.5 BUSD ・受取総額:12,000 + 394.5 = 12,394.5 BUSD

シナリオ2:BTCが12,000ドル以下の場合

ボブは1BTC + 年利40%を取得します。

・(1 * 0.40) / 365 * 30 = 0.03288 BTC ・総受取額:1.0328 BTC

バイナンスFAQより

特徴としてはAPYは固定であるという点です。

ただし、預けていた通貨がストライク・プライスに到達したかどうかで受け取る通貨が変わります。

例えば、上記のシナリオ1では1BTCの価格が12,400ドルまで上昇していた場合、デュアル投資していないほうが儲かっています。

また、シナリオ2で考えると1BTC の価値が9600ドルまで低下していた場合、損しています。

デュアル投資していなければ、価格が下がり始めたときに売り抜けられたかもしれません。

このようにどのようなシチュエーションなら儲けにつながるかしっかり考えてから使うべきサービスだと思います。

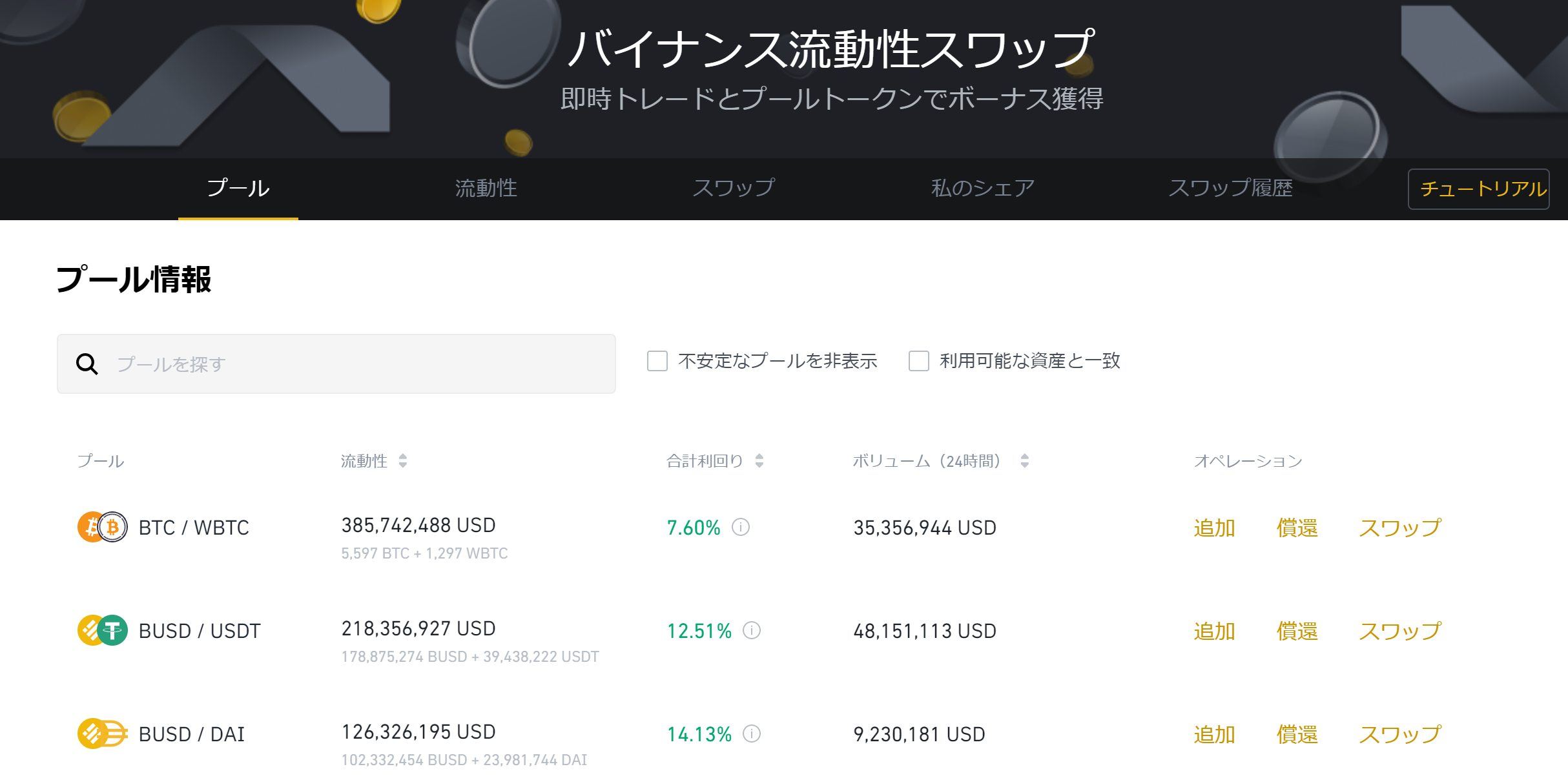

流動性スワップ(Liquid Swap)

流動性スワップとは、2つの通貨の交換サービスの提供者となることで交換利用者から報酬を得る仕組みです。

こちらのリスクとしてはインパーマネントロスというリスクがあるといわれています。

スワッププールという2つの通貨のプールがあります。

このプールは2つの通貨の割合は一定になるようになっています。

例えば、通貨A:通貨B=1:1のプールがあったとして、通貨Aを100通貨預けると通貨Aと通貨Bを50通貨ずつ得ることになります。

このうち、通貨Aのみ価格が上昇すると、通貨Aを100通貨持っていたほうがお得だったということになってしまいます。

バイナンスでは、ステーブルコインという1ドルとほぼ同じ価値になるように調整される仮想通貨ペアで流動性スワップを利用できるので、こちらを利用すればインパーマネントロスはほぼ考えなくてもよいかもしれません。

追記:対応通貨は増え続けており、ステーブルコイン以外にも対応通貨が増えてきました。詳しくはこちらを参照。

リキッドスワップでは報酬の一部がBNB(バイナンスの仮想通貨)で配布されます。

2021年ではBNBは上がり続けているため持っていて損がない通貨と考えています。

購入にリスクがあっても配布されるBNBであれば気軽に手に入れやすいと言えます。

ハイリスク商品のメリット・デメリット

3サービスそれぞれ、通貨を取り出せるタイミング、APY(収益率)、リスクが異なります。

DeFiステーキングは「フレキシブル・定期」を選べますが、貸し倒れリスクがあります。

デュアル投資は一定期間通貨を取り出すことはできず、儲かるシチュエーションが限られます。

流動性スワップはいつでも取り出し可能ですが、APYの変動幅が大きく、通貨ペアによってはインパーマネントロスが起こる可能性があります。

これらを考慮してどのサービスを利用するのが良いか判断する必要があります。

各サービスをどう使うか

バイナンスには収益を得る方法がたくさんあることがお判りいただけたと思います。

ただし、これらをどう使うべきか迷ってしまうかもしれません。

そこで、私が使っている一例を紹介します。

私の仮想通貨ポートフォリオ

私は上記運用のためのステーブルコインを多めに持ち、それ以外の仮想通貨をいくつか分散して持っています。

理由は、仮想通貨はボラティリティが大きく、毎日チャートを見るたび一喜一憂するハメになるからです。

おおよそ、8割はステーブルコインにしてしまいました。

そのほかは昔から持っていたBNB、ETH、NEMくらいです。

サービスの利用例

これらをどう使用しているか一例として紹介します。

BNB:BNBヴォールト

BNBは年明け以降上がり続けています。

理由としてはローンチプールでBNBが消費されることが多く、BNBの相対数が減少しているからではないかと思っており、今後も上がる傾向だと思っています。

そのため、基本的に売るつもりはありませんが、ボラティリティが高いのでいつでも売れるようにフレキシブルセービングであるBNBヴォールトを利用しています。

ETH:ETH2.0ステーキング

Ethereumも昔から持っているのであまり売る気はないので、基本放置です。

ETH2.0ステーキングに参加しているのは、ハードフォークまで持っているだろうという予想と、最悪、ETHの代替としてバイナンスが提供してくれるBETHで取引が可能なためです。

NEM:とくになし

APYが高いサービスも特に見つかっていないので放置していますが、そろそろ売ってしまいます。

BUSD、USDT、DAI:流動性スワップ、定期セービング、DeFiステーキング

ハイリスク商品を利用した高い収益性を狙っていますが、リスクを鑑みて分散しています。

APYはたまに確認し、振り分けを変えたりしています。

毎日の収益は基本このステーブルコインによる報酬がメインです。

おわりに

最後までご覧いただきありがとうございました。

仮想通貨には取引するだけでなく、うまく運用すれば収益につながるということが少しでも伝われば嬉しく思います。

以上です。